飲食店の経営者なら、節税を行い少しでも支払う税金を抑えておきたいと考えますよね?

「税金対策してないと損しているのではないか?」

「何か、節税する方法がないのか?」

しかし、節税のために、むやみやたらに交際費を経費で使ったり、不要な保険に入って控除を増やしても手元のキャッシュ(現金)も減ることになることを忘れてはいけません。

本日は税理士の私が、飲食店が実施することが可能な10の節税対策を紹介しますが、どの方法にもデメリットがあるので、それを踏まえて節税を考えてみてください。

飲食店が押さえるべき10の税金対策!

節税対策①交際費を経費に計上する

節税対策②小規模企業共済に入る

節税対策③中退共(中小企業退職金共済制度)に入会する

節税対策④ふるさと納税を賢く使う

節税対策⑤社用車として中古車を購入する

節税対策⑥法人化を検討する

節税対策⑦売上が1000万円未満なら消費税が免除される!

節税対策⑧所得分散の制度を利用して、所得税を減らす!

節税対策⑨青色申告で65万円の控除を受ける

絶税対策⑩事業初年度が赤字なら「青色申告の純損失繰越制度」

節税対策①交際費を経費に計上する

まず、誰でも最初に思いつくのは、交際費を経費にすることでしょう。飲食店のオーナーともなると、お客さんや取引先や飲食仲間と飲みに機会も珍しくありません。そういう場面では、普段お世話になっている手前、飲食代をおごったり、多めに出すことが多いと思います。

そういった仕事での付き合いの上の飲食代は積極的に経費計上することは、節税につながります。領収書やレシートを取っておきましょう。(クレジットカードで支払う場合は、カードの履歴に残るのでレシートが不要になります)

しかし、だからといって「経費になるから飲みに行こう!」と仕事と関係のない経費は、節税ではなく脱税です。また、飲みにいくことで経費計上したとしても、手元のキャッシュが減ってしまいますので、そもそも節税するよりも手持ちのお金が減ってしまうため、節税する意味がなくなります。

このような、むやみやたらの交際費の経費計上は意味がありません。

節税対策②小規模企業共済に入る

保険に入ることで、節税する方もいますが控除の限度額が、「生命保険」「個人年金」「介護医療保険」の3つの最大額を合計しても年間12万円の控除にしかなりません。

しかし、小規模企業の事業者、経営者・役員向けに廃業・退職時のために積み立てる保険があります。それが「小規模企業共済」です。掛け金は月額1000円~7万円の範囲(500円単位)で自由に設定できます。

しかも、掛け金が全額控除することができるので、年間最大84万円(7万円×12カ月)の控除になります!事業所得の多い飲食店のオーナーは検討しても良いでしょう。しかも、その積立金は、途中解約しても全額返金されるので、損をすることはありません。

そして、20年以上の長期にわたって加入しつづければ掛け金よりも多くの金額を手にできる可能性もあります。(この辺は共済の運用実績に左右されます。)

しかし、お金が損しないといっても、毎月手元のお金が減ることになるので、「退職金がわりだ!」「貯金だ!」と割り切ることができないと、長続きしません。

節税対策③中退共(中小企業退職金共済制度)に入会する

個人事業主や中小企業が加入できる、退職金の積み立て共済制度です。なんと掛け金は全て損金として計上できるため、節税効果はあります。

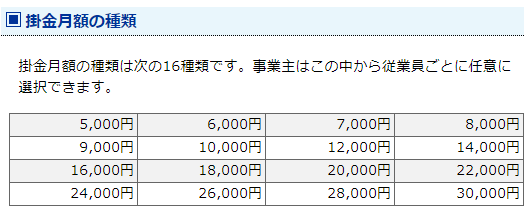

掛け金は以下のとおりです。

画像引用先:中退共ホームページ

しかし、保険や積み立て金は、損金計上できるのは良いですが、手元の現金が少なくなるため、節税も大事ですが「退職金」という目的がないと、長続きしないでしょう。途中解約する場合は、12ヶ月未満だと退職金として戻ってきません。

節税対策④ふるさと納税

ふるさと納税とは、自分の好きな自治体を選んで、応援したい自治体に寄付ができて、しかも控除限度額の範囲内で、所得税と住民税から控除を受けることができる制度です。ここでは詳しく説明しませんが、下記サイトが、漫画で非常にわかりやすいので、ご覧ください。

参考記事:ふるまる

カンタンに説明すると、支払うお金(税金に)は、ふるさと納税をしようとしないと変わりません。ただし、ふるさと納税はモノをもらうことができる分だけお得なのです。例えばお米や肉など、普段の食事に使うものをふるさと納税で補えば、食事で使うものは必要なので、その分食事代が浮くため実質お得になります。

また、ふるさと納税でもらった食材を、飲食店でお客さんに提供することができれば、わずかですが節税効果は確かにあります。

節税対策⑤社用車として中古車を購入する

普段、車を持っている方が、社用車として中古車を購入して、仕事とプライベートの両方で車を使うことで、節税につながります。なぜなら、車を仕事の資産として購入することで、経費扱いすることができ、経費にすることで節税につながるからです。

そして、中古車を買う場合は4年落ちの車がベストです。なぜなら車の法定耐用年数は6年と決められていますが、中古の場合は下記の計算式になり

◆中古車(4年落ちの)の耐用年数

①(6年 - 4年) + (4年 × 20%) = 2年(2.8年だが、小数点は切り捨てだから2年)

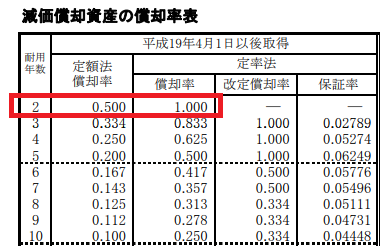

そこで2年の定率法の償却率は1.000

②耐用年数2年の償却率は

上記データ引用:減価償却資産の償却率表

つまり、1年で経費計上することができます。

ただし、気をつけなくてはいけないのは、例え、経費で中古車を買っても、新車ほどの実際の耐用年数はないため、車の所有期間が短くなり、また買い替えとなると長期的には、キャッシュを多く使うため、節税効果は高くはありません。

節税効果を高めるには、4年落ちでも質の高い車を買って、長く乗ることです。

また、経費で車を買っても、プライベートでも利用する場合は、事業で利用する割合(「事業割合」といいます)を決める必要があります。経費で落とせるのは事業で利用する割合のみです。

仮に事業で利用する割合を「70%」と定めると、全体の7割しか経費に計上することができません。車を事業にしか利用しない!という場合は100%経費計上できます。

節税対策⑥法人化を検討する

個人事業主で事業が順調に進むと、課税所得が増えます。そうなると累進課税という仕組みで、どんどん税金が増えて行きます。課税所得が900万円を超えると、所得税が33%と高くなるため、法人化を検討したほうが良いでしょう。

なぜなら、個人の所得税は下記のような累進課税ですが、法人税は資本金1億円未満の会社は所得800万円までは15%、800万円を超える部分は23.2%で一定のためです

◆累進課税(個人事業主や一般の方)

年収(課税所得)が195万円以下 5%

年収(課税所得)が330万円以下 10%

年収(課税所得)が695万円以下 20%

年収(課税所得)が900万円以下 23%

年収(課税所得)が1800万円以下 33%

年収(課税所得)が4000万円以下 40%

年収(課税所得)が4000万円超 45%

しかし、会社の規模が成長していないのに、法人化しても意味がありません。法人を検討するときは、法人化のメリットとデメリットを事前に検討しなくてはいけません。

◆法人化のメリット

・事業規模が大きくなると節税対策になる

・借入金などの責任範囲を有限責任にできる

・信用力があがる

◆法人化のデメリット

・設立や廃業の手続きが複雑

・法人税申告書が複雑

また、事業所得の一部を自分の給料とすることで、

事業の規模が拡大していないのに、法人化する意味はあまりありません。

節税対策⑦売上が1000万円未満なら消費税が免除される!

個人事業主の場合「小規模事業者の納税義務の免除」という制度があり、売上を年間1,000万円までに抑えることができれば、消費税が免除されます。

また、1,000万円を超えても、法人化すれば2年間は消費税が免除されるので、個人事業主の方で売上が1,000万円を超えたら、法人化をして、消費税の支払いを先延ばしにする方は多いです。

ただし、飲食店で売上を1,000万円以下に抑えるのは、かなり難しいですし、多くの飲食店は売上を拡大していくのでしょうから、法人化を行って4年間は消費税を免税するやり方がよいでしょう。

個人事業主で最初の2年間は消費税が免除 その後、法人化して、さらに2年間の消費税免除

節税対策⑧所得分散の制度を利用して、所得税を減らす!

もし、飲食店の経営を夫婦や家族でやっている場合は、配偶者に給与所得を与えることで、全体の所得税を減らすことが可能です。下記の例を見てださい。

◆課税所得が1000万円の方の所得税

1000万円(課税所得) × 0.33(税率) - 1,536,000円(控除額) = 1,764,000円(所得税)

◆上記の方が、妻に300万円の所得分散(給与)を行った場合

ご自身:700万円(課税所得) × 0.23(税率) - 636,000円(控除額) = 974,000円(所得税)

妻:300万円(課税所得) × 0.20(税率) - 97,500円(控除額) = 502,500円(所得税)

974,000円 + 502,500円 = 1,476,500円(分散した方が30万円近く税金が安い!)

この例からも、所得分散した方が支払う税金は安くなります。家族経営にも関わらず多くの飲食店の事業者は、所得分散を行っていないケースが多いため、それは非常にもったいないことです。

節税対策⑨青色申告で65万円の控除を受ける

飲食店の事業者なら青色申告をおこない「青色申告特別控除」を受けるのは必須です。なぜなら、課税所得からさらに65万円を引くことができるからです。下記の例をご覧ください。

※ここでは医療控除などは考慮しません

◆青色申告をしていない場合

400万円(課税所得)=600万円(事業所得)-200万円(経費)-

37万円2,500円(所得税)=400万円(課税所得)×20%-42万7,500円(所得税)

◆青色申告をしている場合

400万円(課税所得)=600万円(事業所得)-200万円(経費)-65万円(特別控除)

24万円2,500円(所得税)=335万円(課税所得)×20%(所得税)-42万7,500円(所得税)

13万円も節税できる!

このように事業をおこなっている飲食店にとっては、青色申告による控除額は少なくありません。青色申告を受けるためには、前年度分の1月1日~12月31日までの売上を計上して、確定申告書を所管の税務署に提出します。

ただ青色申告は、「複式簿記による記帳が必要で、

ご自身で会計ソフトを導入して行うこともできますが、税理士に依頼すれば、10万円以内で行うこともできるので、事業所得の多い飲食店では、税理士に依頼しても十分に節税の恩恵を受けることができます。

絶税対策⑩事業初年度が赤字なら「青色申告の純損失繰越制度」

その年で損益計算しても、控除しきれない部分の金額を、翌年(最長3年間)に純損失として繰り越すことができる制度です。例えば飲食店は設備投資費用に大きな金額がかかりますから、そういった事業初年度が赤字の場合は、翌年に純損失として繰り越せる制度です。

節税よりも大切なことは「事業」と「自分」の財布を分けて管理すること

本日は飲食店事業者のために10つの節税対策を紹介しましたが、裏技のようなすごい節税対策は存在しませんし、世間では節税といいながら、関係ない交際費を費用として使うなど、実は脱税のケースが多いです

節税を行い、税金の支払いを節約するよりも大切なことは、事業のお金と自分の財布と明確に分けることです。私が見てきた多くの個人事業者は、分けて管理している人も稀で、どんぶり勘定を行っているケースが多々あります。これでは事業の支出を管理するのが困難です。

節税も大切ですが、まずは財布を分けて管理することの方が、適切に支出を管理することができますよ。

節税のアドバイスを貰える、近くの税理士を探す!

本日紹介した、節税対策は個人でも実施できるものですが、税理士のアドバイスを貰うことで、ここで掲載されているものも、掲載されていないものも、具体的なアドバイスを貰うことができるでしょう。

その場合、税理士選びには注意が必要ですが、3人以上の税理士と連絡をとり「飲食店の節税に詳しいですか?」と聞いてみて、返事をもらう反応で、どの税理士が良いか具体的にわかるはずです。その場合は、業界最大手の税理士紹介サイトの税理士ドットコムだと、あなたのエリアの税理士も必ず見つかるはずなので、下記サイトから探してみて欲しい。