スタートアップの経営者であれば、人数が少なく体制が整っていない割には、スピードが求められて、税務業務は後回しになりがちな方が多いと思います。

資金的余裕も無いとはいえ、記帳業務や経理はなるべくアウトソーシングしたほうが良いでしょう。

本日はスタートアップ企業が選ぶべき税理士について7つのポイントに分けて解説いたします。

①30代から40代前半の若い税理士を選ぶ!

まず、スタートアップの起業家年齢ですが、下記資料によると25歳~34歳が最も多いのです。

参考資料PDF:改善するわが国のスタートアップ事業環境

記帳と最低限の経理だけであれば、特に税理士の年代は問題ありませんが、スタートアップ企業でしたら税理士は若い人の方が絶対にスムーズです。なぜならご年配の税理士だと、アプリやシステムのサービスや開発を理解できない、もしくは理解するのに時間がかかることがしばしばありえるからです。

特にスタートアップで多いインターネット業界の特徴は”仕入れ”がないことが多く、利幅が大きいのが特徴です。あまりに儲けがでると、税務調査の対象となる可能性が高まります。なぜなら税務署は「この業界だったら、利益はこれくらいだ」というデータを持っており、利幅が大きい事業は税務署から目立ちやすいのです。

そうなった時に、税理士も税務調査に同行しますが、インターネットなど世の中の新しい仕組みに通じてないと、税務調査で余計な点を指摘されるかもしれないからです。

こういった点から、スタートアップの会社であれば、自分の年齢のプラスマイナス5歳くらいまでの方が理想的です。

②業界特化型の税理士を選ぶ!

やはり自分の業界に精通している税理士の方が、良いです。

例えば、IT業界であれば、システム開発を行うことがあるでしょう。その際は体制が整っていないスタートアップでは、外注を使ってシステム開発を行います。システム開発には原価償却という考え方があり、費用の経費精算を5年かけて経費にします。

こういった場合は「ホームページはシステム開発なのか?」「ホームページでもシステムの部分とそうではない部分がある」といった、経営者では判断がつきづらいケースがあります。こういった場合に、IT業界に特化した税理士であれば、経験があるので、適切に減価償却の計算をしてくれます。

また、経営者によっては「このホームページのシステムは宣伝費として、経費に落としたい」あるいは「数年にわたって減価償却をあてたい」など考え方がわかれると思いますが、業界特化の税理士は、税法の範囲内で適切に処理してくれることが期待できます。

もうひとつ業界特化型の例をあげますと、スタートアップでは少ないかもしれませんが、飲食店であれば、家事消費という社員の「まかない料理」の分は経費にすることができません。何もしらず経費扱いにすると税務調査で引っかかってしまいます。そういった場合も飲食に強い税理士であれば業界特有のことも適切に税務処理してくれるのです。

③自分で税務と申告をすると本来受けられる控除を逃すリスクも!

スタートアップであれば、資金も体制もありません。ですから、社内の税理業務は多くの場合が社長が兼任していることがほとんどです。スタートアップ企業であれば、当然「青色申告」を行います。なぜなら法人が青色申告をするデメリットなどほとんどないからです(白色申告の方が簡単だ!というメリットだけです)。

スタートアップ企業は黒字化するまで、数年を要することもあります。青色申告をすれば前年度の赤字と今年度の黒字を相殺できる「欠損金の繰越控除」を受けることができます。こういった申告は自分でももちろんできますが、ちゃんと調べないで、記帳と申告だけを行うと、受けられる控除を逃すリスクがあります。

たしかに税理士に申告を依頼しなければ、楽ですが、大きな控除を逃す可能性があります。

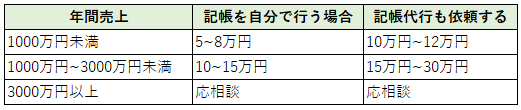

◆税理士の相場

最低限の税理士費用は上記の表のように、わずか5万~12万円程度です。やはりスタートアップ経営者は、こういったことはプロにまかせて事業に専念すべきでしょう。

また、今は「freee」などの経理ソフトがあるので、記帳は自分で行い、申告を別途依頼するのも良いでしょう。freeeなどのソフトと提携している税理士もおり、その場合は青色申告もカンタンに行うことができるでしょう。

参考情報:全国の税理士一覧|税理士検索freee

④事業が大きくなったら、自社の顧問税理士になってもらえる税理士がなお良い!

スタートアップ事業が大きくなり、社員も20人程度になると、経理担当者も自社にいるので、記帳や税務の業務は経理にまかせることができます。しかし、ある程度の規模企業であれば、かならず「顧問税理士」がおります。

顧問税理士の役目は企業毎に異なりますが、多くは「困ったときに相談にのってもらう」ことです。そのため顧問税理士は、月に一度程度、あるいは数ヶ月に一度、企業を訪問する方もいれば、問題があったときに来社する方もいます。いずれにせよ、毎月顧問料が発生します。

顧問料は企業規模と比例します。例えばスタートアップ企業であれば1~2万円程度ですが、売上が1億円を超えると、顧問料は5万円以上となります。

事業を行うと、経理だけでは解決できない問題など、必ずプロに相談したい事案が発生します。将来の事業拡大を考えると、「値段だけ安い年配の税理士」よりも、その業界のプロであったり、信用できる税理士と最初から契約すると、事業拡大後も、「記帳と申告業務の税理士」から「顧問税理士」になってもらうのがベストです。

⑤チャットワークやFacebookメッセージのチャットで仕事ができる税理士

IT業界であれば、企業間のやり取りでは、メールよりも気軽で速い「チャットワーク」や「Facebookメッセンジャー」がよく使われており、スタートアップ企業の多くの方も利用しています。

スピード感が求められるスタートアップで、チャットツールは重宝されているのです。しかし、税理士の問い合わせや質問となると「メール」や「電話」に頼らざるを得ませんし、レスポンスも時間がかかります。

一部、こういったツールにも対応している税理士はいるので、まずはインターネットで検索してみると良いでしょう。また、若い税理士であれば、「対応します!」と言ってくれる可能性は高いです。残念ですがご年配の税理士となると、こういったツールを使いこなせる方はいないと思いますので、やはりスタートアップの税理士は、ご自身と近い年齢が良いと筆者は考えます。

一番重要なのは税理士に対する「信頼感」が持てるか?

本日はスタートアップ経営者のために、税理士選びのための5つのポイントを紹介いたしました。特に税理士選びは、ご自身と近いしい年齢の方が、業務への理解もあり、スムーズだからです。

しかし、税理士選びで一番大切なのことは「信頼」できるか?という点につきます。例えば

「質問を税理士に投げたけど、なかなかかえってこない。。」

「結構高い金額払っているけど、何かやってくれてるんだろうか?」

など、疑問を持つようでしたら、その税理士とあなたには「信頼」がないと言えます。まずはご自身が信頼できる税理士を探すことです。そうなると、一番良い税理士の探し方は「知り合いの紹介」になります。インターネットで検索するのも良いですが、知り合いに評判の良い税理士を聞く方が効率は良いでしょう。